In diesem zweiteiligen Content-Artikel möchten wir uns wieder dem Thema der Gaps widmen.

Wir hatten uns schon einmal diesem Thema gewidmet, dort ging es aber nur um die Gap-Analyse im Dax-Markt. Die Dax Gap-Analyse finden Sie hier: Die große Dax Gap-Analyse.

In diesem Artikel wollen wir ein größeres Universum an Assets untersuchen und auch analysieren, ob sich ein Gap-Ereignis für die Entwicklung eines Trading-Systems lohnt!

Wir analysieren hierfür eine sehr großes Aktienuniversum. Insgesamt sind es 3.000 US-Aktien. Wie dies dann genau von statten geht, erläutern wir im Verlauf des Artikels.

Doch bevor es an die Analyse geht, möchten wir nochmals kurz auf einige Begrifflichkeiten eingehen.

Sollten Sie diese Begriffe schon kennen, so können Sie diesen Abschnitt problemlos überspringen.

Was ist ein Gap?

Ein Gap ist nichts anderes als eine Kurs-Lücke.

Dies ist die Differenz zwischen dem Schlusskurs und dem Eröffnungskurs. Gaps müssen nicht immer nur, wie oft beschrieben, von einem auf den anderen Handelstag entstehen, sondern sie können auch mitten am Tag auftauchen.

Dennoch ist es richtig, dass die meisten Gaps immer zwischen dem Ende eines Handelstages und dem Beginn des neuen Handelstages auftauchen.

Als kleines Beispiel: Wenn ein Aktienwert bei einem Kurs von 100$ am Montag schließt und am Dienstag bei 105$ eröffnet, so haben wir einen Aufwärts-Gap von 5$. Natürlich kann die gleiche Systematik auch in die andere Richtung auftreten und zu einem Abwärts-Gap führen.

Welche Arten von Gaps möchten wir analysieren?

Wir möchten in diesem Artikel einige Gap-Stärken analysieren.

Mit Gap-Stärke meinen wir, wie stark der Gap, im Verhältnis zum Schlusskurs, gewesen ist.

Nehmen wir unser oberes Beispiel als Rechenvorlage.

Wenn wir einen Aufwärts-Gap haben und der Kurs von 100$ auf 105$ springt, so nehmen wir hier die Differenz, in diesem Fall 5$ und setzen diese ins Verhältnis zu den 100$. Somit erhalten wir eine Gap-Stärke von 5%.

Und hier möchten wir analysieren, ob Gaps relevanter werden, umso größer diese werden. Sollte hier eine Relevanz vorhanden sein, so kann man sich einen Gap-Messer entwickeln, der dann die gewünschten Assets nach Gaps untersucht und einem nur die relevanten herausgibt.

Auch möchten wir uns anschauen, ob Gaps möglicherweise für ein Momentum oder ein Mean-Reversion-System geeignet wären.

Verläuft ein Aktienkurs eher aufwärts, nachdem es zu einem starken Aufwärts-Gap gekommen ist? Oder schließen Gaps doch eher ihre Kurslücken?

Diese Fragen wollen wir in diesem Content-Artikel beantworten.

Beginnen wir mit der Analyse von allen Gaps ungefiltert nach ihrer Gap-Stärke.

Gap-Analyse: Mean-Reversion Ansatz (Antizyklisch)

Was wollen wir uns nun in diesem Abschnitt genau anschauen?

Wir analysieren in diesem Abschnitt nun alle Arten von Gaps. Wir filtern nicht nach deren Gap-Stärke. Somit ist es in dieser Analyse egal, ob es sich um ein wirklich kleines oder großes Gap handelt, wir beziehen alle Arten von Gaps in diese Analyse mit ein.

Auch schauen wir uns an, ob Gaps für einen Mean-Reversion-Ansatz verwenden werden können.

Wir werden somit am Ende dieser Analyse sagen können, wenn wir in einem Aktien-Titel einen Aufwärts- oder Abwärts-Gap haben, ob wir an diesem Tag eher in die Gap-Richtung oder in die entgegengesetzte Richtung spekulieren sollten.

Somit wollen wir uns folgende Frage im Mean-Reversion Ansatz beantworten: Tendiert der Markt zu steigen, nachdem es zu einem Down-Gap gekommen ist und umgekehrt?

Natürlich belegen wir all unsere Aussagen mit einer Menge von Daten.

Für unsere Analyse verwenden wir einen Zeitraum von 01.11.2009 – 01.05.2019 und wir analysieren die 3.000 liquidesten US-Aktien.

Somit haben wir einen recht großen Zeitraum in Verbindung mit einer wirklich großen Menge an US-Aktien.

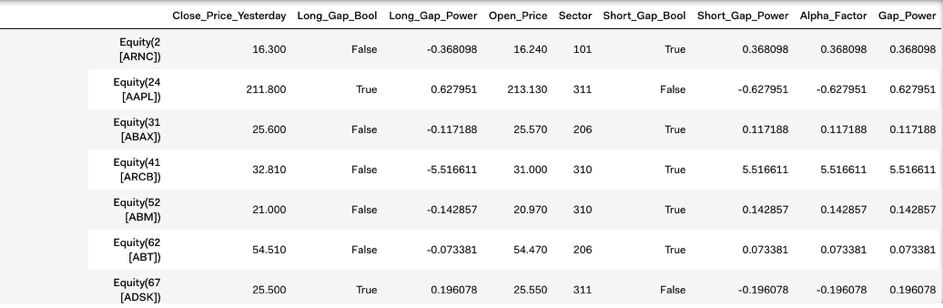

(Abbildung 1)

(Abbildung 1)

In der oberen Abbildung zeigen wir Ihnen einen Ausschnitt unserer Analyse-Daten.

Ganz links finden Sie die jeweiligen Aktien-Kürzel und somit erhalten wir für jeden Tag in der Historie für jeden einzelnen Aktien-Titel die für uns relevanten Kennzahlen.

Die wichtigsten Kennzahlen sind folgende: Close_Price_Yesterday (Der Schlusskurs des vorherigen Tages), Open_Price (der aktuelle Eröffnungskurs), Gap_Power (die errechnete Gap-Power um die Stärke des Gaps zu bestimmen). Mit Hilfe der Gap-Power werden wir im weiteren Verlauf des Artikels unsere Gaps filtern können und somit analysieren zur möglichen Signifikanz durchführen können.

Nun kommen wir zu unseren Analyse-Ergebnisse.

Wer sich intensiver mit den Begrifflichkeiten auseinandersetzen will, der kann gerne auf unseren Alpha-Research Artikel zurückgreifen. In diesem erklären wir genau, wie wir vorgehen, wenn wir versuchen einen statistischen Vorteil auszuarbeiten. Den gesamten Artikel finden Sie hier: Alpha-Research.

Um eine mögliche Signifikanz nachweisen zu können, benötigen wir zuallererst eine große Stichprobe unserer Gaps. Auch werden hier schon unsere Gaps in zwei Kategorien unterteilt: Aufwärts- und Abwärtsgaps.

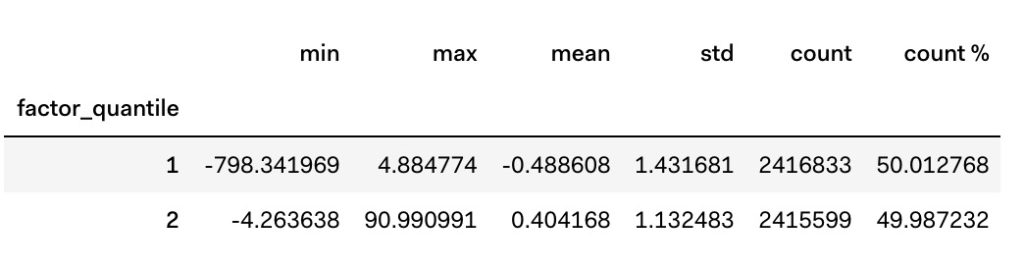

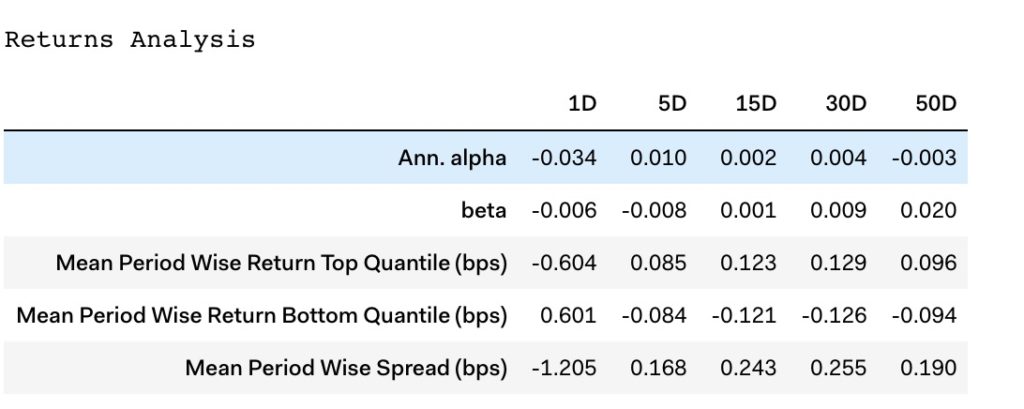

(Abbildung 2)

(Abbildung 2)

In der zweiten Abbildung finden Sie unsere Aufteilung der Gaps in jeweils zwei Quantile. Das 1. Quantil steht für die Short-Gaps und das 2. Quantil für die Long-Gaps. Jeden Tag wird solch eine Quantil-Aufteilung durchgeführt und zum Ende hin in der oberen Abbildung zusammengefasst.

Somit haben wir insgesamt 2.416.833 Short-Gaps und 2.415.559 Long-Gaps. Insgesamt haben wir somit 4.832.432 Gaps. Diese Stichprobe an Gaps ist mehr als ausreichend um Schlussfolgerungen aus den Daten ziehen zu können.

Generell können wir schon mal sagen, dass die Verteilung der Gaps gleich ist. Wir haben eine fast perfekte 50/50 Verteilung von Long- und Short-Gaps. Somit überwiegt keine Gap-Art. Es treten genauso oft Short-Gaps wie Long-Gaps auf.

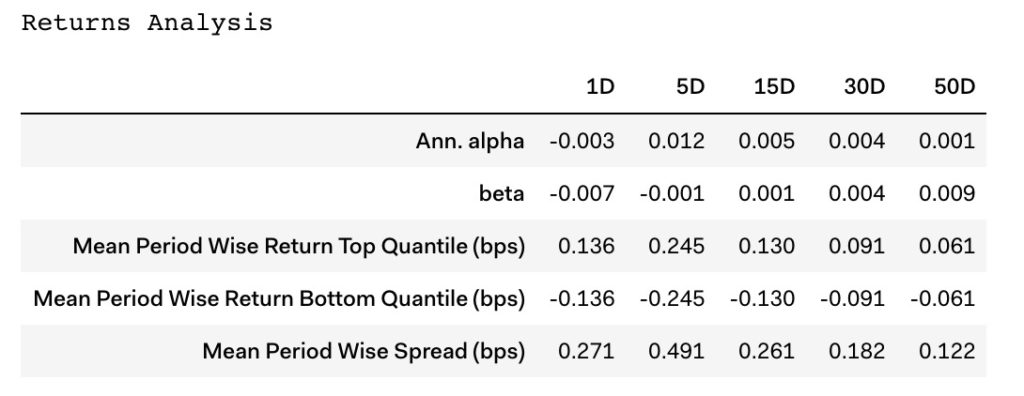

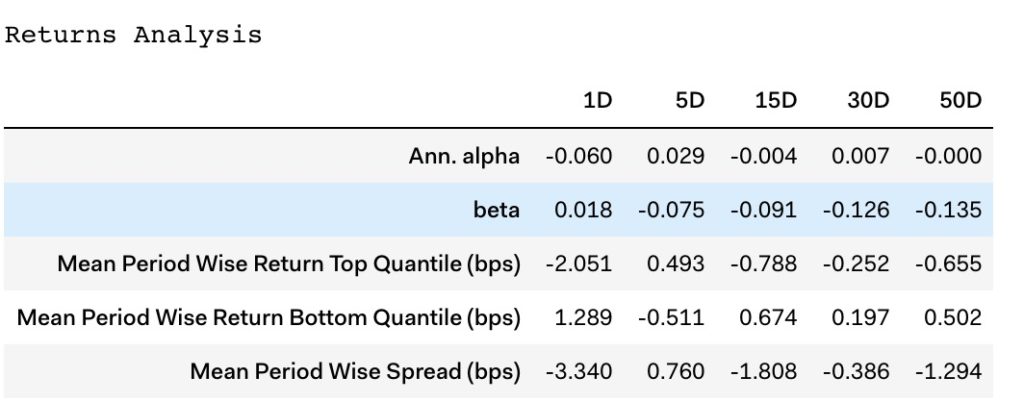

(Abbildung 3)

(Abbildung 3)

Nun schauen wir uns unsere Gaps mal im Zusammenhang mit einem Handelsansatz an.

Zuerst verwenden wir den Mean-Reversion Ansatz bei den Gaps.

Somit analysieren wir, wie eine Überrendite aussehen könnte, wenn wir immer, nachdem ein Gap entstanden ist, in die entgegengesetzte Richtung traden.

Entsteht somit ein Down-Gap, so würden wir diesen Gap long traden und bei einem Up-Gap würden wir den Gap shorten.

In der dritten Abbildung erkennen wir nun unsere mögliche Überrendite, die in diesem Fall mit dem Begriff „Ann. Alpha“ aufgezeigt wird.

In unserer Analyse haben wir 5 Zeitintervalle herangezogen. Somit wird nun geschaut, wie sich der Kurs nach 1,5,15,30 und 50 Tagen verhält. Daraus wird dann errechnet, welche Haltedauer zu welchen möglichen Überrenditen geführt hätte. Im Folgenden errechnet sich auch genau daraus eine Korrelation, die uns aufzeigt, ob unsere Gaps mit stärkeren Kursbewegungen korrelieren oder nicht.

In diesem Fall erkennen wir deutlich, dass die „beste“ Überrendite bei 5-Tagen lag.

Hätten wir dieses simples Mean-Reversion System gehandelt, so hätten wir, im Vergleich zur Benchmark (in diesem Fall ist die Benchmark der SP500), eine Überrendite von 1.2% erzielt.

Alle anderen Zeiträume haben eine geringere Überrendite erwirtschaften können.

Dennoch kann man eventuell schon mal sagen, dass Gaps für mögliche Mean-Reversion System-Ideen geeignet wären. Wir sind gespannt, wie die Ergebnisse aussehen werden, wenn wir anfangen die Gaps zu filtern und nur noch stärkere Gaps in Betracht ziehen.

Auch unser Beta, wie wir in der oberen Abbildung erkennen können, ist sehr nahe Null und somit kann dieser Ansatz als Marktneutral gewertet werden.

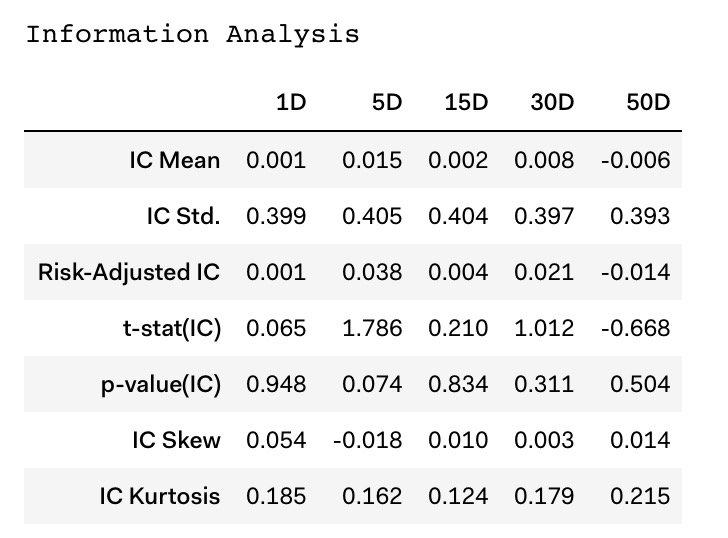

Schauen wir uns nun die Information Analysis.

Aus der Information Analysis können wir nun ablesen, wie stark unsere Vorhersagekraft unserer Gaps bezüglich der zu erwartenden Rendite ist.

Je stärker unsere Vorhersagekraft (wird dann in der Abbildung mit IC dargestellt) umso besser ist unser Alpha-Faktor und somit auch unser Signal.

Wir möchten somit, nochmal anders erklärt, analysiere, wie stark Gaps mit der zu erwartenden Rendite korrelieren.

Wir wollen erkennen, dass starke Gaps auch mit großen Renditen korrelieren. Dies ist nun der Abschnitt, wo wir anfangen von statistischer Signifikanz oder von statistischem Vorteil sprechen. Denn ohne einen erhöhten IC, so auch kein nachweislicher statistischer Vorteil.

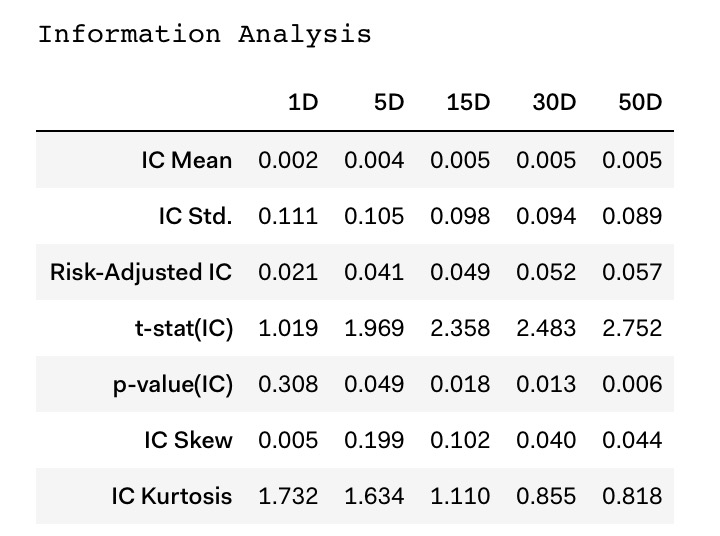

(Abbildung 4)

(Abbildung 4)

Wer sich intensiver mit dem IC (Information Coefficient) beschäftigen will, der kann gerne unseren Alpha-Research Artikel durchlesen, wo wir im Detail auf jede Begrifflichkeit unserer Analysen eingehen.

Die Grenze, die wir uns setzen, ab der wir sagen, dass der Faktor den wir gerade untersuchen wirklich Vorhersagekraft hat, ist ein IC von 0.05. Dies ist der Wert der mindestens erreicht werden muss, natürlich in Verbindung mit einem signifikanten p-Value (den Wert erkennen Sie in der dritten Spalte von unten), damit wir diesen Faktor verwenden um ein Trading-System darauf zu entwickeln. Auch der p-Value Wert, der für die statistische Signifikanz steht, muss kleiner als 0.05 sein. Nur dann können wir mit gutem Gewissen davon ausgehen, dass wir sowohl genug Daten getestet haben, als auch eine Signifikanz nachweisen konnten.

Wie Sie oben ablesen können, befindet sich kein IC über einem Wert von 0.05 und somit ist die Vorhersagekraft, wenn wir alle Gaps in Betracht ziehen, nicht gegeben.

Schauen wir uns nun an, wie die Werte ausschauen, wenn wir kleinere Gaps aus unserer Analyse herausfiltern und uns auf etwas größere Gaps mit größerer Gap-Stärke konzentrieren.

Nicht vergessen, wir befinden uns immer noch im Mean-Reversion (Antizyklischen) Ansatz. Nach dieser Analyse werden wir uns auch anschauen, wie es mit dem Momentum-Ansatz ausschaut.

Mean-Reversion Gaps: Gap-Stärke die größer oder gleich 1% ist

Jetzt haben wir, für diese Analyse, unsere Gap-Stärke nach dem Wert gefiltert den wir haben wollen. In diesem Fall schauen wir uns nun nur Gaps an die eine Gap-Stärke von 1% oder mehr haben und versuchen zu untersuchen, ob sich etwas verändert.

(Abbildung 5)

(Abbildung 5)

In der oberen Abbildung erkennen wir nun wieder unsere Analyse der Faktor Quantile.

Auch hier erkennen wir, dass wir eine sehr gleichmäßige Verteilung von Long- und Short-Gaps haben. Somit unterscheidet sich auch bei einer Gap-Stärke von 1% nicht, ob mehr Long- oder Short-Gaps auftreten.

Das was deutlich zurückgegangen ist, ist die Menge der Gaps. Im oberen Abschnitt hatten wir noch fast 5Mio. Gaps, während wir hier nicht mal mehr auf 1Mio Gaps kommen. Dennoch haben wir hier 402.789 Short-Gaps und 401.623 Long-Gaps. Immer noch eine sehr große Stichprobe die Aussagekraft haben kann.

Schauen wir uns nun die Return Analyse an.

(Abbildung 6)

(Abbildung 6)

In der Return Analyse haben wir nun einige kleine Änderungen im Alpha, aber auch diese sind nicht von großer Gewichtung.

Das einzige was wirklich stark ins Auge fällt ist, dass wir nach einem Tag (1D) nicht mehr so eine kleine Underperformance haben, wie wir sie bei allen Aktien hatten.

Generell kann man sagen, dass bei der Gap-Stärke von 1% oder höher, die Überrendite zurückgegangen ist. Die Marktneutralität, also das Beta, ist gleichgeblieben.

Schauen wir uns an, was die Information Analyse sagt.

(Abbildung 7)

(Abbildung 7)

Im Vergleich zu allen Gaps, auch wenn die Überrendite leicht zurückgegangen ist, so hat sich die Korrelation der Werte zu den Renditen ein klein wenig verbessert. Die Verbesserung ist zwar marginal, dennoch kann man von einer kleinen Verbesserung sprechen.

Leider kann man aber auch das 1%-Niveau nicht dafür verwenden um wirklich signifikante Mean-Reversion-Systeme zu entwickeln.

Erhöhen wir jetzt unser Niveau und analysieren wie es ausschaut, wenn wir ein 5%-Niveau nehmen.

Mean-Reversion Gaps: Gap-Stärke die größer oder gleich 5% ist

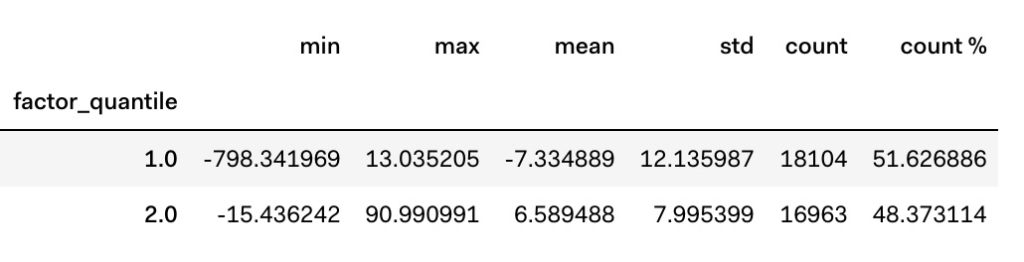

Kommen wir, zuallererst, zu unserer Auswertung der Faktor Quantile.

(Abbildung 8)

(Abbildung 8)

Wie wir nun unschwer erkennen können, sind nun die Anzahl der Gaps um ein Vielfaches zurückgegangen.

Wir haben somit nur noch 18.104 Short-Gaps und 16.963 Long-Gaps.

Ob das irgendeine Signifikanz anzeigen wird, werden wir im weiteren Verlauf herausfinden können.

(Abbildung 9)

(Abbildung 9)

Auch hier hat sich, im Großen und Ganzen, nicht viel getan. Das einzige was wir erkennen können ist, dass es zu einer Erhöhung des Alphas im 30-Tages-Zeitraum kam. Ob das der Information Coefficient bestätigen kann?

(Abbildung 10)

(Abbildung 10)

Wie wir es uns schon gedacht hatten. Wir haben zwar einen erhöhten Information Coefficient im Bereich des 30-Tages-Zeitraums, nur können wir, wenn wir uns das p-value anschauen, nicht mit statistischer Signifikanz sagen, dass dieser Wert eine Relevanz hat.

Somit konnten wir, in der Mean-Reversion Analyse, leider keine Möglichkeit finden, wie wir Gaps für ein Trading-System nutzen könnten. Aber auch dieses Wissen zu besitzen ist wertvoll. Es ist wichtig zu wissen was funktioniert, aber genauso wichtig zu wissen, was nicht funktioniert.

Aber eventuell können wir die Gaps für ein Momentum-System verwenden?

Im zweiten Teil unserer Gap-Analyse schauen wir uns an, ob wir das Gap-Event eventuell für einen Momentum-Ansatz verwenden können.

Mit freundlichen Grüßen aus Berlin,

Juri Ostaschov

Statistic-Trading

Hallo, ich bin interessiert an wissen dazu. Danke